爱丽家居净利"过山车"冲IPO 客户独大"一根筷子吃面"

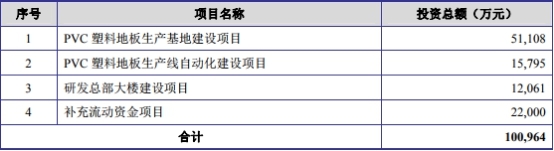

张家港爱丽家居科技股份有限公司(以下简称“爱丽家居”)将于5日首发申请上会。公司此次拟登陆上交所主板,保荐机构为广发证券,拟发行股数6000万股,占发行后总股本比例为25%。爱丽家居此次拟募集资金10.10亿元,其中,5.11亿元用于PVC塑料地板生产基地建设项目,1.58亿元用于PVC塑料地板生产线自动化建设项目,1.21亿元用于研发总部大楼建设项目,2.20亿元用于补充流动资金项目。

2015年至2019年1-6月,爱丽家居营业收入分别为8.00亿元、9.56亿元、10.55亿元、13.73亿元、5.70亿元;销售商品、提供劳务收到的现金分别为8.09亿元、9.13亿元、10.03亿元、13.92亿元、5.61亿元。

2015年至2019年1-6月,爱丽家居归属母公司股东的净利润分别为1.19亿元、2.19亿元、1.15亿元、1.75亿元、7343.65万元;经营活动产生的现金流量净额分别为1.46亿元、6657.39万元、1.58亿元、3.15亿元、7466.28万元。

2015年至2019年1-6月,爱丽家居资产总额分别为6.78亿元、8.09亿元、8.72亿元、8.79亿元、9.16亿元;负债总额分别为2.94亿元、2.06亿元、4.80亿元、3.11亿元、2.75亿元。

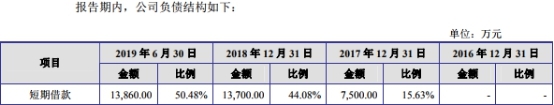

2017年至2019年1-6月,爱丽家居短期借款分别为7500.00万元、1.37亿元、1.39亿元;占负债总额比例分别为15.63%、44.08%、50.48%。

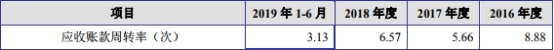

2015年至2019年1-6月,爱丽家居应收账款账面价值分别为7797.09万元、1.26亿元、2.28亿元、1.69亿元、1.77亿元;应收账款周转率分别为9.65次、8.88次、5.66次、6.57次、3.13次。

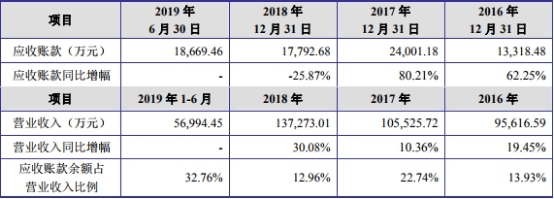

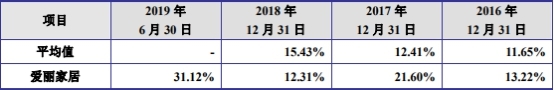

2015年至2019年1-6月,爱丽家居应收账款余额分别为8208.65万元、1.33亿元、2.40亿元、1.78亿元、1.87亿元;占营业收入比例分别为10.25%、13.93%、22.74%、12.96%、32.76%;2016年至2018年行业均值分别为11.65%、12.41%、15.43%。

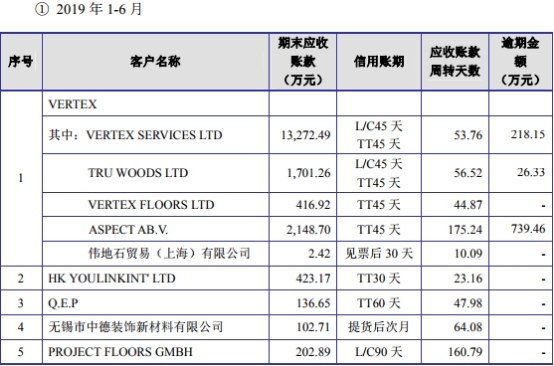

2016年至2019年1-6月,爱丽家居应收账款前五大客户逾期金额分别为499.47万元、17.44万元、981.11万元、983.94万元。

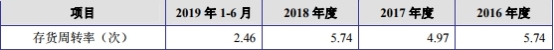

2015年至2019年1-6月,爱丽家居存货账面价值分别为8937.59万元、1.28亿元、1.79亿元、1.80亿元、1.66亿元;存货周转率分别为6.93次、5.74次、4.97次、5.74次、2.46次;占流动资产比例分别为18.86%、22.27%、29.51%、30.59%、28.42%。

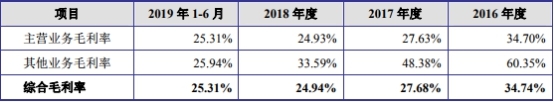

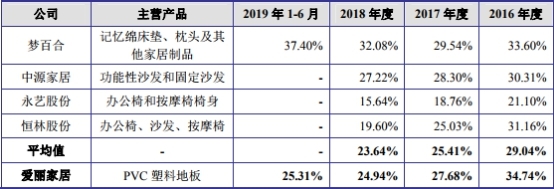

2015年至2019年1-6月,爱丽家居综合毛利率分别为31.74%、34.74%、27.68%、24.94%、25.31%;2015年至2018年行业均值分别为28.66%、29.04%、25.41%、 23.64%。

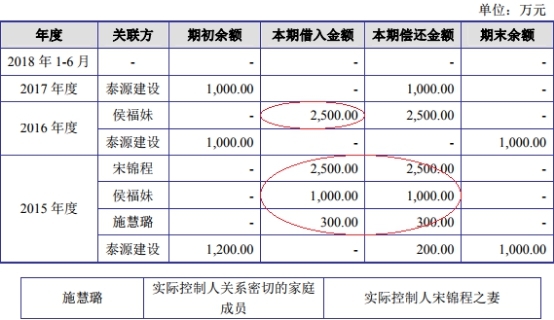

招股书显示,爱丽家居分别于2015年4月、7月及2017年8月进行三次股利分配,总额5.15亿元。除大额分红外,爱丽家居实控人宋锦程及其妻子施慧璐、侯福妹曾于2015年、2016年频繁资金拆借。

2015年,爱丽家居拆借分别给宋锦程、侯福妹、施慧璐2500.00万元、1000.00万元、300.00万元;2016年,爱丽家居拆借侯福妹2500.00万元。

爱丽家居表示,2015年度和2016年度,公司拆借给宋锦程、侯福妹和施慧璐等关联方的资金主要是其用于短期资金周转。上述资金拆借天数较短,资金占用费金额较小,关联方已将该等费用与本金归还给公司。

2015年至2019年1-6月,爱丽家居前五名客户中,对第一大客户VERTEX的销售金额分别为6.79亿元、7.69亿元、8.97亿元、12.03亿元、5.22亿元;占营业收入比重分别为84.77%、80.45%、85.03%、87.64%、91.61%。

爱丽家居严重的大客户依赖情况也引起了监管层的关注。证监会5月24日发布的反馈意见中,对爱丽家居大客户销售金额占比较高进行了重点问询。要求公司说明并补充披露VERTEX的基本情况、在行业中的地位、与发行人主要交易内容、定价公允性,是否与发行人及其实际控制人、董监高等存在关联关系等相关问题。

此外,据时代周报证监会《首次公开发行股票并上市管理办法》第三十条之三规定,发行人最近1个会计年度的营业收入或净利润不得对关联方或者存在重大不确定性的客户存在重大依赖。

今年3月25日,针对大客户依赖问题,证监会通过《首发业务若干问题解答》表示:“发行人来自单一大客户主营业务收入或毛利贡献占比超过50%以上的,表明发行人对该单一大客户存在重大依赖。但是否构成重大不利影响,应重点关注客户的稳定性和业务持续性,是否存在重大不确定性风险,在此基础上合理判断。”

除了大客户依赖情况外,爱丽家居还被媒体质疑虚增营收、净利润增长“阴晴不定”。

据券市场红周刊,2016年至2018年上半年期间,爱丽家居营业收入分别达到了95616.59万元、105525.72万元和70477.91万元,若仅考虑国内营收部分增值税(17%税率)因素的影响,则其含税营收总额大约为96149.36万元、105830.06万元和70866.3万元。在合并现金流量表中,同期公司的“销售商品、提供劳务收到的现金”分别为91280.09万元、100318.44万元和64140.56万元,对冲同期与现金收入相关的预收款项新增18.34万元、96.76万元和-60.89万元的影响后,则与这几年营收相关的现金流分别达到了91261.75万元、100221.68万元和64201.45万元。

将含税营收与现金流数据互相勾稽,则含税营收要比收到的现金分别多出4887.61万元、5608.38万元和6664.85万元。理论上,这个差额因未收到现金需要体现为新增债权,计入资产负债表中。然而,在同期资产负债表中,爱丽家居2016年至2018年上半年的应收账款(包含坏账准备、应收票据)分别为13318.48万元、24001.17万元和25207.07万元,相比上一年年末相同项数据新增了5109.83万元、10682.69万元和1205.9万元。与理论上应该新增的分别相差了-222.22万元、-5074.31万元和5458.95万元。

如果说2016年的222.22万元的误差是会计核算中的失误是可以理解的,那么2017年和2018年上半年的5074.31万元和5458.95万元误差则是难以让人接受的,这需要公司做出进一步解释,否则会令人怀疑其为达到上市目的有虚增营收之嫌。

据投资时报,营收持续增长的爱丽家居,净利润方面却“阴晴不定”。报告期内,爱丽家居的归母净利润分别为1.19亿元、2.19亿元、1.15亿元及7931.33万元。其中,2016年归母净利润同比增长高达84.03%,而2017年该财务指标又同比大幅下降47.49%。同年,爱丽家居甚至出现增收减利的状况,营业收入同比10.36%增长,而净利润却同比下滑近五成。

中国经济网记者就相关问题采访爱丽家居,公司在回复中表示,近年来,随着发达地区经济的逐步复苏和新兴市场的高速发展,地面装饰材料市场保持着稳定增长。其中,PVC 塑料地板以环保安全、耐磨防滑等优点,在各类地面装饰材料中的应用比例逐渐提升,市场规模持续不断提升。在此背景下,公司凭借优质的客户资源、持续的产品开发与设计、稳定的产品质量、规模化的生产能力,产品销量稳步上升,盈利水平较好。

PVC塑料地板生产及出口企业 实控人一家三口控制96.73%表决权

爱丽家居是国内PVC塑料地板生产及出口企业之一,主营业务为PVC塑料地板的研发、生产和销售,具体产品包括悬浮地板、锁扣地板及普通地板等。

爱丽家居控股股东为博华有限,持有1.55亿股,占本次发行前公司总股本的86.00%。实际控制人为宋锦程、宋正兴、侯福妹,分别持有公司控股股东博华有限80%、10%、10%股权;宋锦程直接持有公司6.69%股份,且为持有公司2.09%股份泽慧管理、1.95%股份泽兴管理的执行事务合伙人。

宋锦程、宋正兴、侯福妹三人合计控制公司96.73%的表决权。其中,宋正兴、侯福妹系夫妻关系,为宋锦程之父母。宋锦程、宋正兴、侯福妹三人均为中国国籍,无境外永久居留权。

爱丽家居此次拟登陆上交所主板,保荐机构为广发证券,拟发行股数6000万股,占发行后总股本比例为25%。爱丽家居此次拟募集资金10.10亿元,计划拟投资于以下项目:

1.PVC塑料地板生产基地建设项目,投资总额5.11亿元;2.PVC塑料地板生产线自动化建设项目,投资总额1.58亿元;3.研发总部大楼建设项目,投资总额1.21亿元;4.补充流动资金项目,投资总额2.20亿元。

2019年上半年归母净利润7344万元 2017年曾下滑

2015年至2019年1-6月,爱丽家居营业收入分别为8.00亿元、9.56亿元、10.55亿元、13.73亿元、5.70亿元;销售商品、提供劳务收到的现金分别为8.09亿元、9.13亿元、10.03亿元、13.92亿元、5.61亿元。

2015年至2019年1-6月,爱丽家居归属母公司股东的净利润分别为1.19亿元、2.19亿元、1.15亿元、1.75亿元、7343.65万元;经营活动产生的现金流量净额分别为1.46亿元、6657.39万元、1.58亿元、3.15亿元、7466.28万元。

2019年上半年资产总额9.2亿 负债总额2.8亿

2015年至2019年1-6月,爱丽家居资产总额分别为6.78亿元、8.09亿元、8.72亿元、8.79亿元、9.16亿元。其中,流动资产分别为4.74亿元、5.75亿元、6.07亿元、5.88亿元、5.83亿元;固定资产分别为1.37亿元、1.55亿元、1.88亿元、2.01亿元、2.27亿元。

2015年至2019年1-6月,爱丽家居负债总额分别为2.94亿元、2.06亿元、4.80亿元、3.11亿元、2.75亿元。其中,流动负债分别为2.94亿元、2.06亿元、4.80亿元、3.07亿元、2.65亿元。

2019年上半年短期借款1.4亿元

2017年至2019年1-6月,爱丽家居短期借款分别为7500.00万元、1.37亿元、1.39亿元;占负债总额比例分别为15.63%、44.08%、50.48%。

2017年至2019年1-6月,爱丽家居短期借款中,信用借款分别为6000.00万元、1.12亿元、1.39亿元;2017年、2018年,保证借款分别为1500.00万元、2500.00万元。

2019年上半年应收账款占营收33%

2015年至2019年1-6月,爱丽家居应收账款账面价值分别为7797.09万元、1.26亿元、2.28亿元、1.69亿元、1.77亿元;应收账款周转率分别为9.65次、8.88次、5.66次、6.57次、3.13次。

2015年至2019年1-6月,爱丽家居应收账款余额分别为8208.65万元、1.33亿元、2.40亿元、1.78亿元、1.87亿元;占营业收入比例分别为10.25%、13.93%、22.74%、12.96%、32.76%;2016年至2018年行业均值分别为11.65%、12.41%、15.43%。

2016年至2019年1-6月,爱丽家居应收账款前五大客户逾期金额分别为499.47万元、17.44万元、981.11万元、983.94万元。

2019年上半年存货1.7亿元

2015年至2019年1-6月,爱丽家居存货账面价值分别为8937.59万元、1.28亿元、1.79亿元、1.80亿元、1.66亿元;存货周转率分别为6.93次、5.74次、4.97次、5.74次、2.46次。

2015年至2019年1-6月,爱丽家居存货占流动资产比例分别为18.86%、22.27%、29.51%、30.59%、28.42%。

毛利率超行业均值

2015年至2019年1-6月,爱丽家居综合毛利率分别为31.74%、34.74%、27.68%、24.94%、25.31%;2015年至2018年行业均值分别为28.66%、29.04%、25.41%、 23.64%。

爱丽家居表示,公司综合毛利率水平与可比公司梦百合、中源家居、恒林股份基本相当。同行业可比公司永艺股份综合毛利率相对较低主要原因系其向部分客户销售产品毛利率较低,且该等客户占其收入比重较高,使得其综合毛利率相对较低。

2019年上半年第一大客户销售收入占比超90%

2015年至2019年1-6月,爱丽家居前五名客户中,对第一大客户VERTEX的销售金额分别为6.79亿元、7.69亿元、8.97亿元、12.03亿元、5.22亿元;占营业收入比重分别为84.77%、80.45%、85.03%、87.64%、91.61%。

证监会5月24日发布的反馈意见中,对爱丽家居大客户销售金额占比较高进行了重点问询。要求公司说明并补充披露VERTEX的基本情况、在行业中的地位、与发行人主要交易内容、定价公允性,是否与发行人及其实际控制人、董监高等存在关联关系等相关问题。

中国经济网记者就客户依赖问题采访爱丽家居,公司回复称一方面,经过多年的发展和积累,公司在产品质量、产品开发设计、规模化生产等方面具有明显的竞争优势,是国内少数直接进入HOME DEPOT等知名PVC塑料地板终端销售渠道供应链体系,并满足大批量产品开发及供货要求的企业。基于公司的市场竞争优势及VERTEX的市场开拓维护能力,公司、VERTEX与终端知名客户建立起稳定的供应链合作关系。该等终端客户PVC 塑料地板产品需求规模相对较大,公司、VERTEX获得该等客户订单规模亦相对较大。

另一方面,HOME DEPOT等终端客户订单具有批量大、型号相对标准的特点。在厂房、人员及资金规模相对有限的情况下,公司优先安排该等订单生产利于产能释放。但这对公司其他客户业务规模的扩大及拓展形成一定制约,使得VERTEX占公司收入比重相对较高。

监管紧盯重大依赖

据时代周报,据证监会《首次公开发行股票并上市管理办法》第三十条之三规定,发行人最近1个会计年度的营业收入或净利润不得对关联方或者存在重大不确定性的客户存在重大依赖。

9月5日,广州一位私募人士向时代商学院研究员表示:“企业的营业收入或净利润理论上不得对重大客户存在过度依赖,这不利于企业持续盈利。”

招股书显示,爱丽家居成立于1999年11月1日,主要从事于PVC塑料地板的研发、生产和销售业务,主营产品包括悬浮地板、锁扣地板以及普通地板。

2016—2018年,爱丽家居的营业收入分别为9.56亿元、10.55亿元、13.73亿元,年复合增长率达19.82%。

然而,亮丽业绩背后不得不归功于营业收入占比超八成的大客户。2019上半年,爱丽家居的第一大客户营业收入占比甚至高达91.61%。

今年3月25日,针对大客户依赖问题,证监会通过《首发业务若干问题解答》表示:“发行人来自单一大客户主营业务收入或毛利贡献占比超过50%以上的,表明发行人对该单一大客户存在重大依赖。但是否构成重大不利影响,应重点关注客户的稳定性和业务持续性,是否存在重大不确定性风险,在此基础上合理判断。”

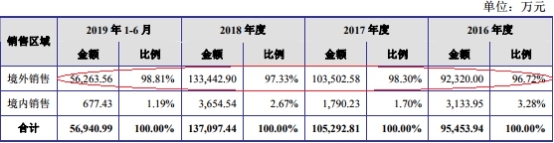

境外销售金额占主营收入超9成 美国销售占比高

2015年至2019年1-6月,爱丽家居境外销售金额分别为7.77亿元、9.23亿元、10.35亿元、13.34亿元、5.63亿元;占同期主营业务收入比例分别为97.31%、96.72%、98.30%、97.33%、98.81%。

招股书显示,爱丽家居2015年至2019年1-6月美国市场收入占公司销售收入比重达到80.18%、78.86%、79.85%、81.28%、83.32%,美国贸易政策将对公司业务产生直接影响。

近年来,美国贸易保护主义政策倾向逐渐增大。2018年9月24日,美国对大约2000.00亿美元的中国进口商品征收10%关税,发行人的产品在此次加征关税产品清单之列。2019年5月10日,美国调整对该等2000.00亿美元的中国进口商品征收25%关税。

由于中国PVC塑料地板生产企业在产业配套、生产工艺、生产能力以及人工成本等方面相对明显的竞争优势,美国 PVC 塑料地板主要依赖向中国进口,且依赖程度不断增加。短期内上述竞争优势难以迅速扭转,使得贸易政策的调整对美国进口中国PVC塑料地板市场影响相对较小。

2015年、2017年共分配股利5亿元

招股书显示,爱丽家居分别于2015年4月、7月及2017年8月进行三次股利分配,总额5.15亿元。

2015年4月15日,爱丽有限董事会通过决议,分配股利2.04亿元。

2015年7月1日,爱丽有限董事会决议,分配股利7555.99万元。

2017年8月8日,爱丽有限股东作出决定,分配股利2.36亿元。

实控人曾资金拆借

除大额分红外,爱丽家居实控人侯福妹、宋锦程及其妻子施慧璐曾于2015年、2016年资金拆借。

2015年,爱丽家居拆借分别给宋锦程、侯福妹、施慧璐2500.00万元、1000.00万元、300.00万元;2016年,爱丽家居拆借侯福妹2500.00万元。

爱丽家居表示,2015年度和2016年度,公司拆借给宋锦程、侯福妹和施慧璐等关联方的资金主要是其用于短期资金周转。上述资金拆借天数较短,资金占用费金额较小,关联方已将该等费用与本金归还给公司。

4年收11张处罚决定书

2015年至2018年,爱丽家居曾受到国土、消防、环保、海关等部门的处罚。其中,来自张家港海关处罚4项、张家港市环境保护局处罚2项、张家港市城市管理行政执法局处罚1项、张家港国土资源局处罚1项、张家港市公安消防大队处罚3项。

2018年4月24日,公司收到张家港海关《当场处罚决定书》(张关港办通关当违字(2018)0014号),处罚原因为申报数量有误。2018年8月20日,中华人民共和国张家港海关出具《证明》,上述行为不构成重大违法,该处罚不属于重大行政处罚;

2017年11月8日,公司收到张家港市环境保护局《行政处罚决定书》(张环罚字[2017]287 号),罚款金额为8.00万元,处罚原因为新增产能未履行环评程序投入生产及排放口臭气浓度超标。2018年11月23日,张家港市环境保护局出具《情况说明》,上述行为未产生严重后果,未构成情节严重的违法违规行为;

2017年11月8日,公司收到张家港市环境保护局《行政处罚决定书》(张环罚字[2017]288 号),罚款金额为8.00万元,处罚原因为新建生产线未及时取得环评及验收手续。2018年11月23日,张家港市环境保护局出具《情况说明》,上述行为未产生严重后果,未构成情节严重的违法违规行为;

2017年8月21日,公司收到张家港海关《行政处罚决定书》(张关缉违字[2017]0020 号),罚款金额为16.00万元,处罚原因为申报制成品单耗有误。2018年1月26日,中华人民共和国张家港海关出具《证明》,上述行为不构成重大违法,该处罚不属于重大行政处罚;

2017年3月7日,公司收到张家港市城市管理行政执法局《行政处罚决定书》(张城法罚决字[2017]第21830001号),罚款金额为1.00万元,处罚原因为一小块绿化用地使用违规。2017年10月23日,张家港市城市管理行政执法局出具《证明函》,该处罚不属于重大行政处罚;

2015年10月28日,公司收到张家港海关《当场处罚决定书》(张关港办通关当违字[2015])0098号),罚款金额为0.04万元,处罚原因为申报出口货物时币制有误。2018年1月26日,中华人民共和国张家港海关出具《证明》,上述行为不构成重大违法,该处罚不属于重大行政处罚;

2015年9月11日,公司收到张家港国土资源局《行政处罚决定书》(张土罚字[2015]0814号),罚款金额为6.39万元,处罚原因为占用土地动工建造消防应急水池项目。2017年12月18日,张家港市国土资源局出具《情况说明》,上述违法违规不属于情节严重的违法违规行为,未造成严重的法律后果,上述处罚不属于情节严重的行政处罚;

2015年5月27日,公司收到张家港海关《行政处罚决定书》(张关缉违字[2015]0015号),罚款金额为0.08万元,处罚原因为申报出口货物时申报总价有误。2018 年1月26日,中华人民共和国张家港海关出具《证明》,上述行为不构成重大违法,该处罚不属于重大行政处罚;

2015年1月21日,公司收到张家港市公安消防大队《行政处罚决定书》(苏张公(消)行罚决字[2015]0009号),罚款金额为0.50万元,处罚原因为搭设简易棚占用防火间距。2018年2月7日,张家港市公安消防大队出具《证明函》,上述违规行为情节轻微,罚款金额较小且未造成重大影响,该处罚不属于重大行政处罚;

2015年1月21日,公司收到张家港市公安消防大队《行政处罚决定书》(苏张公(消)行罚决字[2015]0008号),罚款金额为0.30万元,处罚原因为新建车间未及时进行消防设计备案。2018年2月7日,张家港市公安消防大队出具《证明函》,上述违规行为情节轻微,罚款金额较小且未造成重大影响,该处罚不属于重大行政处罚;

2015年1月21日,公司收到张家港市公安消防大队《行政处罚决定书》(苏张公(消)行罚决字[2015]0007号),罚款金额为0.50万元,处罚原因为搭设简易棚占用消防车通道。2018年2月7日,张家港市公安消防大队出具《证明函》,上述违规行为情节轻微,罚款金额较小且未造成重大影响,该处罚不属于重大行政处罚。

被指虚增营收

据证券市场红周刊,2016年至2018年上半年期间,爱丽家居营业收入分别达到了95616.59万元、105525.72万元和70477.91万元,其中,大部分为国外营收,境内营收分别仅为3133.95万元、1790.23万元和2284.65万元,若仅考虑国内营收部分增值税(17%税率)因素的影响,则其含税营收总额大约为96149.36万元、105830.06万元和70866.3万元。

在合并现金流量表中,同期公司的“销售商品、提供劳务收到的现金”分别为91280.09万元、100318.44万元和64140.56万元,对冲同期与现金收入相关的预收款项新增18.34万元、96.76万元和-60.89万元的影响后,则与这几年营收相关的现金流分别达到了91261.75万元、100221.68万元和64201.45万元。将含税营收与现金流数据互相勾稽,则含税营收要比收到的现金分别多出4887.61万元、5608.38万元和6664.85万元。理论上,这个差额因未收到现金需要体现为新增债权,计入资产负债表中。

然而,在同期资产负债表中,爱丽家居2016年、2017年和2018年上半年的应收账款(包含坏账准备、应收票据)分别为13318.48万元、24001.17万元和25207.07万元,相比上一年年末相同项数据新增了5109.83万元、10682.69万元和1205.9万元。显然,这一结果与理论上应该新增的4887.61万元、5608.38万元和6664.85万元金额明显不符,分别相差了-222.22万元、-5074.31万元和5458.95万元。

如果说2016年的222.22万元的误差是会计核算中的失误是可以理解的,那么2017年和2018年上半年的5074.31万元和5458.95万元误差则是难以让人接受的,这需要公司做出进一步解释,否则会令人怀疑其为达到上市目的有虚增营收之嫌。

净利润增长“阴晴不定”

据投资时报,营收持续增长的爱丽家居,净利润方面却“阴晴不定”。《投资时报》研究员注意到,报告期内,爱丽家居的归母净利润分别为1.19亿元、2.19亿元、1.15亿元及7931.33万元。其中,2016年归母净利润同比增长高达84.03%,而2017年该财务指标又同比大幅下降47.49%。同年,爱丽家居甚至出现增收减利的状况,营业收入同比10.36%增长,而净利润却同比下滑近五成。

原材料成本与企业利润息息相关。爱丽家居生产所需主要原材料包括PVC树脂粉、增塑剂、印刷膜等,由于上述原材料成本占产品总成本比重相对较高,故此,前者价格波动对该公司成本表现产生直接影响。

《投资时报》研究员发现,爱丽家居2018年上半年的原材料成本占比已经与2015年全年持平。据招股书显示,报告期内该等原材料成本占产品成本比重小幅推高,分别为75.40%、77.65%、79.65%、75.43%。爱丽家居方面表示,公司将持续改进产品生产技术工艺以提高主要原材料利用率。

除了“增收减利”这一异动外,《投资时报》研究员还发现,近三年爱丽家居应收账款净额占营业收入的比重也在逐年攀升。报告期内,爱丽家居应收账款净额占当期营业收入的比例分别为9.74%、13.22%、21.60%及33.97%。其中,2017年度及2018年上半年,公司应收账款净额占当期营业收入的比例分别为21.60%、33.97%,这一比率远高于行业平均值。

多项财务数据存疑

除了营收、净利润存在疑问外,爱丽家居采购、存货等数据也被质疑。

据证券市场红周刊,招股说明书中披露了2016年、2017年和2018年上半年爱丽家居前五大供应商采购额,分别为21979.11万元、23932.13万元和16336.32万元,占年度采购总额比例分别为45.36%、39.37%和39.93%,由此可推算出这两年一期的采购总额分别为48454.83万元、60787.73万元和40912.4万元,考虑到17%增值税销项税的影响,其含税采购总额分别达到了56692.15万元、71121.65万元和47867.5万元。

在现金流量表中,“购买商品、接受劳务支付的现金”分别为62370.56万元、74367.66万元和50992.03万元,剔除当期预付款项新增的230.86万元、698.28万元和-159.31万元的影响,与当期采购相关的现金支出分别达到了62139.7万元、73669.38万元和51151.34万元。将含税采购总额与现金支出做勾稽,则这两年一期的现金支出明显比含税采购总额要多出5447.55万元、2547.73万元和3282.84万元。理论上,这些差额应体现在当期的应付款项变化上,即应付款项应分别减少5447.55万元、2547.73万元和3282.84万元。

可事实上,爱丽家居2016年至2018年上半年对应的应付款项总额(未披露应付票据)分别为5995.51万元、10264.19万元和10421.86万元,相较上一年同期新增了-1885.91万元、4268.68万元和157.67万元。很显然,这几年负债的变化明显与理论值有明显差异,其中,2016年应付债务虽然相对减少,但仍存在3561.64万元的现金支出没有获得相应数据支撑,而2017年和2018年上半年,其应付款项不但没有减少,相反还都出现增加,进而使得数据差异进一步扩大。

在营收数据和采购数据异常之外,若是根据其采购及消耗数据核算,爱丽家居2016年至2018年上半年的存货数据也是让人疑惑的。

招股书披露,爱丽家居2016年至2018年上半年向其前五名供应商分别采购了21979.11万元、23932.13万元和16336.32万元,占年度采购总额比例分别为45.36%、39.37%和39.93%,由此可推算出这两年一期的采购总额分别为48454.83万元、60787.73万元和40912.4万元。根据财务一般规则,采购总额除了需要结转到营业成本部分,余下未结转的则会留存在存货中,导致存货规模增加。

爱丽家居在招股书中披露了营业成本中原材料的金额和在营业成本中的占比,2016年至2018年上半年分别为48452.52万元、60789.99万元和40908.59万元,占比分别为77.65%、79.65%、75.43%。将采购总额与原材料成本相减,分别有2.31万元、-2.26万元和3.81万元的差额,如此结果意味着爱丽家居对原材料采购的把控相当高,基本是即采即用,相应的,存货中的原材料也不会有太多变动。

可实际上,2016年至2018年上半年,爱丽家居存货中,原材料部分分别为4153.18万元、5933.76万元和7338.71万元,分别同比新增了759.1万元、1780.58万元和1404.95万元,如此数据与之前原材料即采即用的情况明显有很大矛盾,而若考虑存货中在产品、产成品中包含的75%以上的原材料,则存货中的原材料新增数额将会更大。如此矛盾之处是需要公司作进一步解释说明的。

- 标签:

- 编辑:马可

- 相关文章